DAX® - Abwärtsgap rückt Kernunterstützung in den Fokus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Abwärtsgap rückt Kernunterstützung in den Fokus

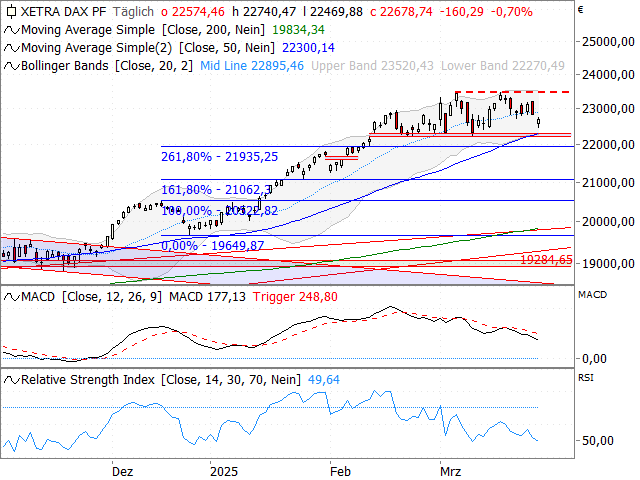

Nachdem sich der DAX® in den letzten Handelstagen die runde 23.000er-Marke mal von oben und mal von unten angeschaut hatte, mussten die deutschen Standardwerte gestern nach den Vortagesverlusten weitere Abgaben verkraften. Dabei kam es bei dem Aktienbarometer zu einer Abwärtskurslücke (22.826 zu 22.740 Punkte). Mit diesem Gap fiel der DAX® auch unter die 200-Stunden-Linie (akt. bei 22.867 Punkten) zurück. Apropos kurzfristige Entwicklung auf Stundenbasis: Hier haben die deutschen „blue chips“ zudem eine Bärenflagge ausgebildet, sodass Anlegerinnen und Anleger von einem weiterhin holprigen Marktumfeld ausgehen müssen. Die 50-Tages-Linie (akt. bei 22.300 Punkten) markiert dabei den Auftakt zu einer extrem massiven Haltezone, die sich zusätzlich aus den letzten Wochentiefs bei 22.300/22.200 Punkten sowie der verbliebenen Kurslücke von Mitte Februar (22.226 zu 22.194 Punkten) speist. Dieser Auffangbereich besitzt unverändert den vieldiskutierten strategischen Signalcharakter. Für eine kurzfristige Stabilisierung ist dagegen ein Schließen der jüngsten Abwärtskurslücke eine wichtige Grundvoraussetzung.

DAX® (Daily)

Quelle: LSEG, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: LSEG, tradesignal²

Besonderes Kursmuster: „inside days“ als Taktgeber

Mit einem Kursplus von über 100 % gehört die Rheinmetall-Aktie auch 2025 wieder zu den absoluten Topperformern auf dem deutschen Kurszettel. Die letzten Handelstage waren aber auch hier von einer Verschnaufpause geprägt. Letzteres führt zu einem Ausstiegssignal seitens des MACD und zu einer Topbildung im Verlauf der Relativen Stärke (Levy). Die aktuelle Indikatorenkonstellation liefert also ein Argument, sich kritisch mit dem Kursverlauf auseinanderzusetzen. Interessanterweise hat die Rheinmetall-Aktie am 20. März einen sog. „Hammer“ ausgeprägt. Darüber hinaus verblieben die Handelsspannen der letzte fünf Tage innerhalb der Hoch-Tief-Spanne des „Hammers“ vom 20. März. Die dadurch entstehenden Innenstäbe dienen zukünftig als wichtiger Taktgeber. Während eine „bullishe“ Auflösung des o. g. „Hammers“ – oberhalb der Marke von 1.391 EUR – eine Rückkehr in die Erfolgsspur signalisiert, gilt es gen Süden, die Haltezone bei 1.200 EUR nicht mehr zu unterschreiten. Unterhalb des „Hammer-Tiefs“ definiert die Aufwärtskurslücke von Anfang März (1.071 EUR zu 1.012,50 EUR) den nächsten Auffangbereich, welcher durch die 38-Tages-Linie und das untere Bollinger Band (akt. bei 1.061/1.030 EUR) zusätzlich untermauert wird.

Rheinmetall (Daily)

Quelle: LSEG, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Rheinmetall

Quelle: LSEG, tradesignal²

Diese Haltemarken sollten Sie kennen!

Seit dem Hoch vom Juli 2024 bei 255,89 USD musste die Applied Materials-Aktie eine scharfe Korrektur verkraften. Charttechnisch vollzieht sich die entsprechende Abwärtsbewegung als eine sog. Keilformation. Die untere Keilbegrenzung bildet zusammen mit dem unteren Bollinger Band (akt. bei 151,11/147,02 USD) den Auftakt zu einer massiven Unterstützungszone. Diese speist sich zusätzlich aus den verschiedenen Hoch- und Tiefpunkten bei rund 145 USD sowie einem Fibonacci-Level (144,38 USD). Abgerundet wird die auf diesem Niveau entstehende Bastion durch die Glättung der letzten 200 Wochen (akt. bei 146,66 USD; siehe Chart). Auf Basis dieser Kumulationsunterstützung hat der Titel zuletzt ein Candlestickumkehrmuster in Form eines klassischen „Hammers“ sowie einen „doji“ ausgebildet, d. h. Anlegerinnen und Anleger nehmen den beschriebenen Auffangbereich tatsächlich als wichtige Unterstützung wahr. Vor diesem Hintergrund definieren wir einen Anstieg über die jüngsten beiden Wochenhochs bei rund 157 USD als Startsignal für einen Erholungsimpuls. Die obere Keilbegrenzung (akt. bei 185,43 USD) markiert im Erfolgsfall ein wichtiges Anlaufziel, während die o. g. Bastion als engmaschige Absicherung prädestiniert ist.

Applied Materials (Weekly)

Quelle: LSEG, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Applied Materials

Quelle: LSEG, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Kostenlos abonnieren

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.